Todo lo que puedes desgravarte en la declaración de la Renta

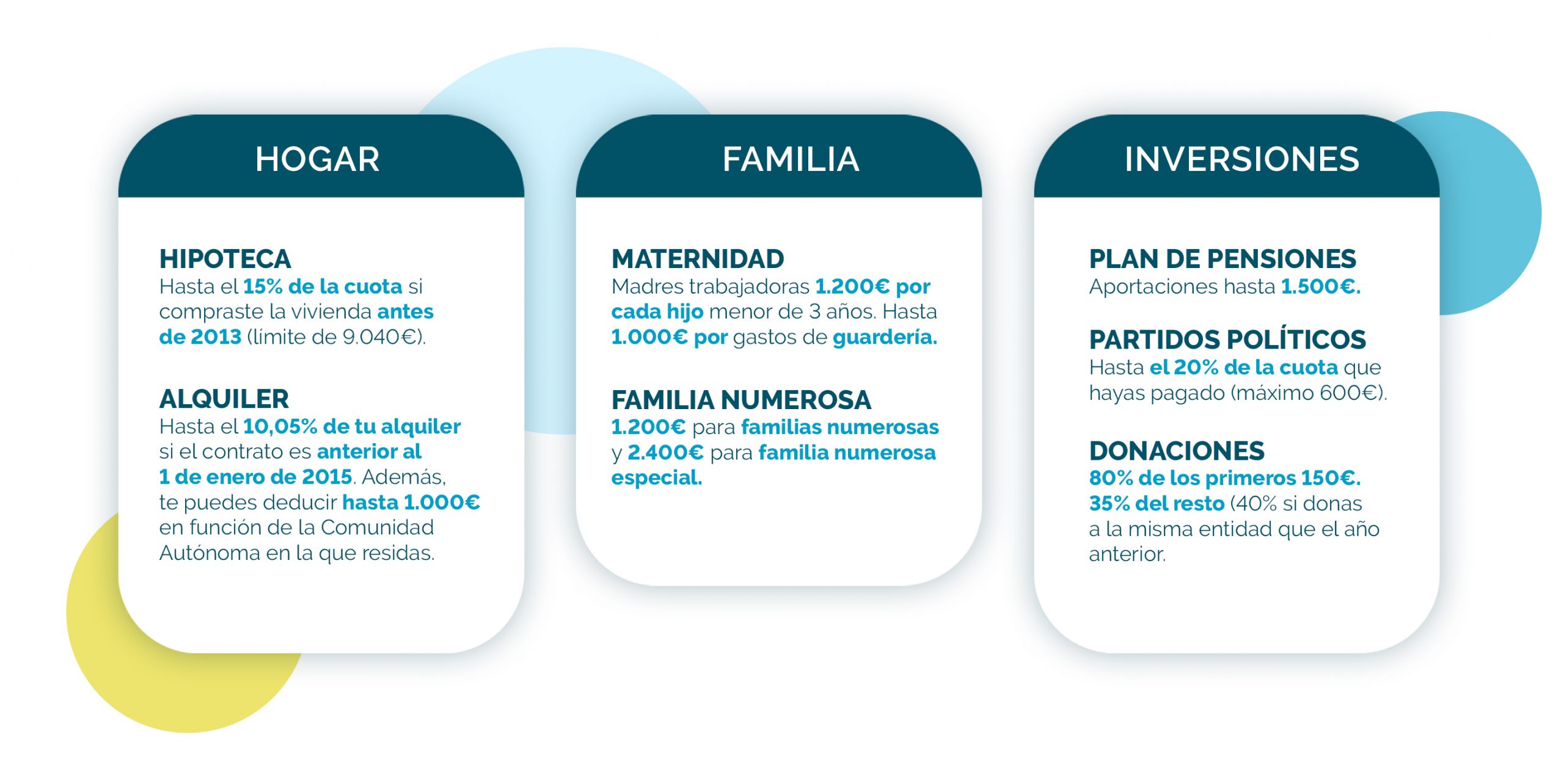

- El pago de la hipoteca, las aportaciones a un plan de pensiones, la maternidad, los hijos o la solidaridad pueden ayudar a reducir la ‘factura’ con la Agencia Tributaria

- Los contribuyentes tienen de plazo hasta el próximo 30 de junio para presentar su declaración de la Renta correspondiente al ejercicio 2022

Como cada año, llega el momento de ajustar cuentas con el Fisco. El 11 de abril arranca la campaña de la Renta con el comienzo del plazo para presentar tu declaración por internet.

Como cada año, llega el momento de ajustar cuentas con el Fisco. El 11 de abril arranca la campaña de la Renta con el comienzo del plazo para presentar tu declaración por internet.

A partir del 5 de mayo, lo podrás hacer por teléfono y, si prefieres hacerlo presencialmente en alguna de las oficinas de la Agencia Tributaria, el plazo comienza el 1 de junio.

A estas alturas poco puedes hacer para rebajar la cuota del impuesto que te corresponde pagar, ya que se trata del IRPF correspondiente al 2022, aunque se pague en 2023.

Sin embargo, puedes repasar aquellos ingresos por los que estás obligado a declarar y que te puedes desgravar. Y es que tener en cuenta estas deducciones puede ayudarte a ahorrar, ya sea para que te salga a pagar menos a la Agencia Tributaria o para aumentar la devolución, si es el caso.

La hipoteca y las aportaciones a planes de pensiones siguen siendo los principales instrumentos de desgravación con los que cuentas, aunque también hay otras posibilidades que te interesa conocer.

Las deducciones en la declaración de la Renta más importantes que debes conocer

Hipoteca de tu vivienda habitual

Si compraste tu vivienda habitual antes de 2013, en la declaración de la Renta de 2022 podrás aplicar la deducción por vivienda habitual y desgravarte la cuota de tu hipoteca, hasta el 15% de lo que hayas pagado durante el año, con un límite de 9.040 euros. Es decir, la rebaja máxima que puedes conseguir en la cuota del IRPF es de 1.356 euros.

Además de la cuota mensual, la Agencia Tributaria te permite deducir todos los gastos asociados al préstamo, pudiendo desgravarte las amortizaciones anticipadas (si has hecho), los productos asociados, como seguros (hogar o vida, si están vinculados a la hipoteca) o lo abonado en comisiones a lo largo del año.

Una de las novedades de este año son las deducciones autonómicas para los contribuyentes que inviertan en una vivienda habitual en zonas rurales. Por ejemplo, en Asturias te puedes desgravar hasta un 10%, en Galicia un 15% y en Castilla-La Mancha hasta un 25%.

Alquiler de vivienda

Si estás viviendo de alquiler, es posible que puedas aprovechar las deducciones y ahorrarte algo de dinero en el IRPF. Sin embargo, es importante que tengas claro cómo funcionan y si puedes deducirte tu arrendamiento. Y es que desde 2015 solo algunas personas pueden hacerlo a nivel estatal y las condiciones para hacerlo a nivel autonómico –si es que hay deducciones-, varían según la comunidad.

Así, en lo referente a la parte estatal, solo puedes desgravarte tu alquiler si el contrato lo firmaste antes del 1 de enero de 2015. No obstante, Hacienda te permite también deducir las posteriores ampliaciones de dicho contrato. Es decir, si estás alquilado en la misma casa desde antes de 2015 podrás seguir deduciéndote el coste del alquiler, siempre y cuando cumplas unos requisitos. Porque, además de este límite temporal, tampoco deberás superar cierto nivel de ingresos. En concreto, si firmaste antes del 1 de enero de 2015, puedes llegar a deducirte el 10,05% sobre una base máxima de 9.040 euros anuales, si tu base imponible es inferior a 17.707,20 euros. A partir de esa cantidad, el porcentaje de desgravación se va reduciendo hasta desaparecer en el caso de que tu base imponible supere los 24.107,20 euros.

Ahora bien, también existen una serie de deducciones autonómicas por el alquiler, aunque varían en función de la región en la que residas. En total puedes deducirte hasta un máximo de 1.000 euros anuales, pero esta es una cantidad que solo te podrías desgravar si vives en Madrid. Además de Madrid, las otras de las comunidades autónomas que cuentan con deducciones por el alquiler son Andalucía, Asturias, Canarias, Cantabria, Castilla-La Mancha, Castilla y León, Cataluña, Extremadura, Galicia, La Rioja y la Comunidad Valenciana.

Aportación a planes de pensiones

Las aportaciones a planes de pensiones son otra opción de ahorro fiscal en tu declaración de la renta. Y es que este instrumento de previsión social es el único con el que se puede reducir el importe de la base imponible sobre el IRPF, que es sobre la que después se calcula el impuesto. Este año, la tributación de los planes de pensiones sufre un cambio considerable.

Ahora puedes deducirte por las aportaciones hechas en 2022 a tu plan de pensiones hasta 1.500 euros anuales, siempre que no supere el 30% de las rentas totales percibidas. En 2021, esta cantidad era de 2.000 euros anuales.

Maternidad y familia

Los hijos también te ayudan a pagar menos en tu declaración de la Renta. Todas las madres trabajadoras (tanto autónomas como asalariadas dadas de alta en la Seguridad Social) pueden beneficiarse de una deducción de 1.200 euros al año en el IRPF por cada hijo menor de tres años. Esta deducción se puede aplicar de dos modos: en la declaración de la Renta o percibiéndola como abono anticipado mes a mes a razón de 100 euros y, cuando llega la declaración, se incluye como un ingreso y se aplica la deducción.

Además, recuerda que también puedes desgravarte hasta 1.000 euros anuales en gastos de guarderías o centros de educación infantil autorizados por cada hijo menor de tres años.

En el caso de que tus hijos sean mayores de tres años y menores de 25, residan en tu misma vivienda, no hayan obtenido rentas superiores a los 8.000 euros en 2022 y no hayan presentado la declaración de forma independiente, también podrás ahorrar en la declaración de la renta. No obstante, también se pueden incluir descendientes mayores de 25 años si sufren una minusvalía superior al 33% y cumplen los requisitos de ingresos.

Además, si sois familia numerosa podéis desgravaros hasta 1.200 euros anuales (2.400 euros, en el caso de ser familia numerosa de categoría especial, es decir, con cinco hijos o más). Asimismo, podréis deduciros 600 euros extra (50 euros al mes) por cada uno de vuestros hijos que exceda del número mínimo de hijos exigido para que vuestra familia haya adquirido la condición de numerosa. De la misma manera, si eres una familia monoparental también podrás deducirte hasta 1.200 euros anuales si tienes dos hijos o más.

En el caso de que tengas a tu cargo descendientes o ascendientes con diversidad funcional, tienes derecho a una deducción de 1.200 euros anuales por cada uno de ellos.

Pertenecer a un partido político, sindicato o colegio

Recuerda que también puedes desgravarte en tu declaración de la Renta el 20% de las cuotas que hayas pagado a sindicatos y colegios profesionales. La misma deducción obtendrás por las aportaciones (tanto regulares como extraordinarias) que hayas hecho a un partido político. La base máxima de esta deducción es de 600 euros anuales.

Donaciones a ONG

Otro de los puntos que debes tener en cuenta a la hora de realizar tu declaración de la Renta 2023 es que puedes deducirte parte de las donaciones que hayas realizado en 2022. Y es que la solidaridad tiene premio. Si colaboras con alguna asociación, entidad o fundación a través de donaciones económicas, mediante cuota mensual, trimestral o anual, podrás deducirte hasta un 80% de los primeros 150 euros y un 35% sobre lo que exceda dicha cantidad (o el 40% si llevas tres años donando a la misma ONG y no disminuye tu aportación).

Deducciones autonómicas

Por último, revisa las ayudas fiscales que haya en tu ciudad o comunidad autónoma. En muchas ocasiones, existen deducciones autonómicas por maternidad, por hijos, adopción, cuidado de personas de personas dependientes o inversiones realizadas en vivienda, entre otras, que son compatibles con otras deducciones generales y te ayudarán a conseguir un mayor ahorro en tu declaración de la Renta.

Consejos para presentar la declaración de la Renta

Realizar la declaración de la renta puede ser una tarea complicada. Por eso, para evitar cometer errores a la hora de cumplir con Hacienda, en Rastreator queremos darte una serie de consejos que te pueden ayudar.

Infórmate bien antes de confirmar el borrador

En muchas ocasiones, nuestro principal enemigo es la prisa. Por eso, antes de validar el borrador que elabora Hacienda, tómate tu tiempo y comprueba que todos los datos básicos son correctos, especialmente aquellos en los que puedas tener una deducción o pueden ayudarte a reducir tu base imponible.

¿Cuándo estás obligado a presentar la declaración de la Renta?

Si todos tus ingresos provienen de tu trabajo, ganas menos de 22.000 euros brutos anuales y has tenido un único pagador, debes saber que no tienes obligación de presentar la declaración de la Renta de 2022. En cualquier caso, conviene que realices una simulación de la Renta porque te puede interesar presentar la declaración si el resultado es a devolver.

Si durante el pasado ejercicio has trabajado para varias empresas o has cobrado el paro y un sueldo en el mismo año, esa cuantía exenta es mucho menor. En concreto, si has tenido más de un pagador y has obtenido más de 1.500 euros anuales del segundo y restantes pagadores, tendrás que presentar la declaración si tus ingresos anuales superan los 14.000 euros.

Fechas de la campaña de la Renta 2022

Revisa el calendario de la Renta 2022 para que no se te pase el plazo de presentación, tanto si quieres realizar el trámite por internet como si prefieres que Hacienda confeccione tu declaración por teléfono o presencialmente.

Recuerda que, desde el 11 de abril, puedes presentar tu declaración del IRPF por internet. El plazo para pedir cita previa para ser atendido por teléfono comienza el 3 de mayo. Dos días más tarde, el 5 de mayo, empieza el plazo para presentar la declaración de la Renta por vía telefónica.

Si prefieres presentar tu declaración de manera presencial con la ayuda de un técnico en alguna de las oficinas de la Agencia Tributaria, podrás pedir cita a partir del 25 de mayo y realizar el trámite a partir del 1 de junio. Recuerda también que el 27 de junio finaliza el plazo para presentar las declaraciones con resultado a ingresar con domiciliación bancaria y el 30 de junio, para el resto de supuestos.

Periodista especializado en Economía y Finanzas con experiencia en medios de comunicación desde 2017. Escribe artículos en Rastreator desde septiembre de 2021 para los productos de Seguros, Telefonía y Energía.